去年召開的中央金融工作會議曾提出,要充實貨幣政策工具箱。而近日,央行、財政部相繼發聲,釋放出的訊號則明確了中國央行在二級市場開展國債買賣的可能性。一時間市場對於央行購債的討論持續升溫。

事實上,歷史上中國央行也曾進行過買賣國債調節流動性的嘗試。現階段再提央行買賣國債的背後有哪些考慮?這又會帶來怎樣的影響?業內對於央行重新開機國債買賣的時間點又有何預計?

央行為何要在二級市場開展國債買賣?4月23日,財政部黨組理論學習中心組在【人民日報】刊文指出,要加強財政與貨幣政策、金融改革的協調配合,完善基礎貨幣投放和貨幣供應調控機制,支持在央行公開市場操作中逐步增加國債買賣,充實貨幣政策工具箱。

同日,中國人民銀行有關部門負責人接受采訪時表示,央行在二級市場開展國債買賣,可以作為一種流動性管理方式和貨幣政策工具儲備。

需要指出的是,央行在二級市場買入國債並不存在法律障礙。現行的2003年版【中國人民銀行法】第二十九條規定,「中國人民銀行不得對政府財政透支,不得直接認購、包銷國債和其他政府債券」。

東方金誠首席宏觀分析師王青對記者表示,這是指央行不得在一級市場直接認購國債,但該條款並不排斥央行在二級市場,也就是財政部文章中提出的「公開市場操作」中買賣國債。

上述法律第二十三條也提到,中國人民銀行為執行貨幣政策,可以運用的貨幣政策工具中就包括「在公開市場上買賣國債、其他政府債券和金融債券及外匯」。

事實上,從海外央行參與國債交易的情況來看,美、日等主要國家的法律亦不允許央行透過一級市場購買國債,但在二級市場交易國債已是常態,且規模較大。

浙商證券固收團隊在研報指出,相比於二級市場,央行在一級市場上購買國債劣勢大於優勢,例如會導致中央銀行獨立性下降,進而形成赤字貨幣化、通脹擡升、國債市場定價機制扭曲等風險。因此,各國一般原則上否認央行在一級市場上購買國債,除非出現臨時的沖擊,例如20世紀30年代,面對一戰後的經濟困境,日央行在「高橋財政」時期采用一級市場直接購買國債的方式擺脫通縮,但後續也造成了日本財政收支情況惡化。

那麽,當下中國政策層針對「央行在二級市場開展國債買賣」發聲,背後有哪些考慮?

王青對記者表示,一個背景是2011年以來,央行持續實施降準,目前銀行加權存款準備金率已降至7.0%。考慮到此前歷次降準過程中,存款準備金率已降至5.0%的中小銀行都未下調,這意味著下一步存款準備金率大幅下調的空間已經較為有限。此外,綜合考慮經濟增速和物價走勢,未來一段時間貨幣政策還要發揮逆周期調節作用,適度擴大貨幣供應量。由此,在降準空間有限、逆周期調節仍需要發力的背景下,有必要將央行購債作為重要的備選貨幣政策工具。

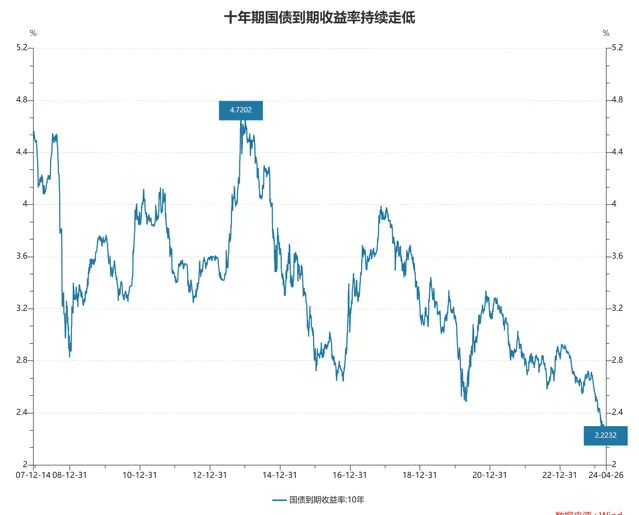

另一個更為直接的原因或在於,當前債市長端收益率偏低,如果央行將手中持有的長期債券賣出,可以直接調節債市長端收益率,推動其回歸合意水平。

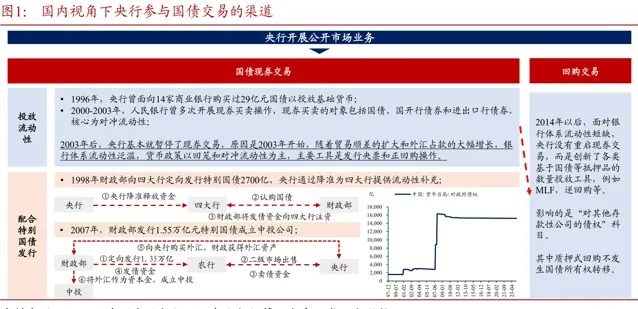

記者註意到,此前中國央行采取公開市場操作方式在二級市場參與國債交易,核心訴求在於投放流動性。

1996年,央行曾面向14家商業銀行購買過29億元國債以投放基礎貨幣。2000~2003年,央行曾多次開展現券買賣操作,現券買賣物件包括國債、國開行債券和進出口行債券,核心為對沖流動性。2003年後,央行基本就暫停了現券交易,原因是2003年開始,隨著貿易順差的擴大和外匯占款的大幅增長,貨幣政策以回籠和對沖流動性為主,主要工具是發行央票和正回購操作。

2007年,財政部發行1.55萬億元特別國債成立中投公司,其中向農行定向發行1.35萬億元特別國債,再由央行從二級市場接走,避免了大規模集中發行國債對市場的沖擊,不對應基礎貨幣的變化。

而在2014年以後,面對銀行體系流動性緊張,央行沒有重新開機現券交易,而是創新了各類基於國債等抵押品的數量投放工具,例如MLF、逆回購等,以投放短期和中長期流動性。

記者註意到,將中國央行與國債相關的貨幣政策操作總結為三種方式:一是現券交易,二是質押式國債交易,三是購買特別國債。

如前文所述,在現券交易中,按照相關法律規定央行不能直接在一級市場上購買國債,但可以透過公開市場二級買入。

而二級市場質押式購債(回購交易)則是央行常用的操作方式,此類交易中國債僅僅用作質押物,與信用債、貸款和其他類資產沒有區別,央行透過這種方式購買國債,向市場提供短期資金,從而實作貨幣政策的目標。這種操作也不計入央行對政府的債權,其實質仍然是央行與金融系統特別是銀行的債權債務關系。

既不是QE,也不是財政赤字貨幣化近年來,市場上時有央行要搞中國版QE的傳聞和猜想,針對「央行購債意味著量化寬松(QE)操作將開啟」的觀點,業內人士普遍認為,中國央行購債不等同於QE,和財政赤字貨幣化更有著本質不同。

浙商證券固收團隊在研報中提出,對應不同的背景和訴求,央行購買國債可分為常規性和非常規性貨幣政策操作。

其中,常規貨幣政策操作指的是公開市場操作,更多是流動性投放回籠訴求。而非常規性貨幣政策操作核心包括三類,分別是QE、MMT(現代貨幣理論)和YCC(收益率曲線控制),其中QE和MMT更多是一種數量性貨幣政策工具,主要區別為,QE更偏向於二級市場購買,核心目的為壓降長期利率,MMT更偏向於一級市場購買,核心目的為政府融資,而YCC更多是一種價格型貨幣政策工具,核心目的為控制特定期限的利率。

「海外實行QE、YCC或者類MMT等非常規貨幣政策操作,核心背景是零利率政策下常規貨幣政策沒有空間,核心操作目的是透過買賣資產壓低長期收益率進而刺激經濟或擡升通脹。」浙商證券固收團隊在研報中指出,相比於海外,中國常規性貨幣政策空間相對較大。同時,央行貨幣政策委員會一季度例會提出「在經濟回升過程中,也要關註長期收益率的變化」,顯然與海外不同,因此中國央行在二級市場上買賣國債更多是常規性貨幣政策操作,對應的是國債買賣的雙向操作以及流動性投放回籠訴求,間接透過國債買賣的規模和品種對資產價格形成影響。

王青對記者表示,即使未來央行主要透過購買國債的方式投放基礎貨幣,只要投放規模與經濟發展過程中對貨幣的正常需求相匹配,就不能簡單地視為「量化寬松」,更不能將其看作「財政赤字貨幣化」。「量化寬松」和「財政赤字貨幣化」的本質是在正常貨幣政策空間耗盡、政策利率降至零後,央行透過大規模購買國債規模大幅增加,支撐政府債務大幅顯著擴張,最終可能帶來嚴重的通貨膨脹或資產價格泡沫。

「換言之,無論是透過降準、MLF等現有貨幣政策工具,還是透過購買國債的方式擴大貨幣供應量,只要規模適度,與經濟增速和目標物價水平基本匹配,都屬於正常的貨幣政策操作,無需貼上‘量化寬松’和‘財政赤字貨幣化’的標簽。」王青說道,在「管住貨幣總閘門」的基本原則下,即使未來央行下場購債,規模也會適度,不會導致央行資產負債表快速膨脹。可以看到,維護價格穩定是央行的首要目標,這一點不會受到流動性投放工具變化的影響。

那麽,與借貸便利等工具相比,買賣國債投放流動性具有哪些優勢?

王青對記者表示,與當前的公共市場操作工具相比,買賣國債有助於增強貨幣政策調控的靈活性,貨幣政策的傳導效率也會顯著提升。當前央行公開市場操作以數量調控為主,對價格,也就是市場利率的影響是間接的。而無論是7天期逆回購利率,還是MLF操作利率,都是重要的政策利率,雖能直接影響市場利率,但不能頻繁變動。與此同時,數量操作向市場利率傳導會有一定時滯,具體傳導效果也會受到其他因素幹擾。而央行在公開市場買賣國債,則可以直接調控市場利率,相比現有的政策工具,靈活性增強,價格調控的效率也會明顯改善。從這個意義上講,它有望成為流動性管理的一個常見手段。

央行重新開機國債買賣預計何時落地?記者註意到,相較於國債回購交易,央行參與國債現券買斷交易的操作成本更高,而成本的高低則與債券市場體量和交易活躍程度相關。

央行有關部門負責人此前表示,中國國債市場規模已居全球第三,流動性明顯提高,這為央行在二級市場開展國債現券買賣操作提供了可能。

那麽,業內對於央行重新開機國債買賣的時間點有何預計?

中信證券首席經濟學家明明日前接受每經專訪時提到,預計央行購債可能和財政部發行特別國債的時段重合,實作貨幣和財政兩個渠道的流動性釋放,並緩解政府債供給高峰對於銀行間流動性市場的沖擊。

浙商證券固收團隊在研報中也提出,短期若央行重新開機二級市場國債買斷交易或是配合特別國債發行,主要理由有四點:一是參照1998年和2007年特別國債發行經驗;二是當前國債長債和超長債活躍程度較高,而後續特別國債多是超長期限,央行參與現券買賣操作成本或並不高;三是降準空間愈發逼仄,央行在二級市場購買國債有助於替代降準的流動性投放功能;四是就工具意義而言,央行在二級市場購買國債體現了貨幣和財政之間的協同,有助於完善國債收益率曲線和豐富貨幣政策工具箱,同時也有助於緩解特別國債發行時的流動性和債券供給沖擊壓力。

王青對記者表示,財政部表態「支持在央行公開市場操作中逐步增加國債買賣」,這意味著短期內買入國債不會成為央行投放基礎貨幣、加大貨幣供應量的主渠道。就當前而言,一方面央行可以透過MLF、PSL及各類結構性貨幣政策工具投放基礎貨幣,另一方面,中國存款準備金率還有2個百分點左右的下調空間,從近期的降準振幅和節奏來看,未來兩年如果需要較大規模增加貨幣供應,可以繼續實施降準。

王青同時提到,考慮到當前長期國債收益率偏低,短期內不能完全排除央行透過賣出持有的部份國債的方式進行調節的可能性。這是財政部表態「支持在央行公開市場操作中逐步增加國債買賣」,以及央行有關部門負責人表示「央行在二級市場開展國債買賣,可以作為一種流動性管理方式和貨幣政策工具儲備」後,債市大幅波動,長期國債收益率暴漲的直接原因。

每日經濟新聞

如需轉載請與【每日經濟新聞】報社聯系。